注冊會計師考試進入了強化階段,為了幫助大家更系統的掌握重點考點,小編每天為大家整理一個重要考點,利用剩下的時間每日攻克一考點,成功通過CPA財管考試。

資本結構是指企業各種長期資本來源的構成和比例關系。

一、資本結構的MM理論

(一)MM理論的假設前提

1.經營風險可以用息前稅前利潤的方差來衡量,具有相同經營風險的公司稱為風險同類(Homogeneous Risk Class)。

2.投資者等市場參與者對公司未來的收益與風險的預期是相同的(Homogeneous Expectations)。

3.完善的資本市場(perfect capital markets),即在股票與債券進行交易的市場中沒有交易成本,且個人與機構投資者的借款利率與公司相同。

4.借債無風險,即公司或個人投資者的所有債務利率均為無風險利率,與債務數量無關。

5.全部現金流是永續的,即公司息前稅前利潤具有永續的零增長特征,債券也是永續的。

(二)無企業所得稅條件下的MM理論

|

命題Ⅰ |

基本觀點 |

企業的資本結構與企業價值無關,企業加權平均資本成本與其資本結構無關。 |

|

表達式 |

VL=EBIT/K0WACC=VU=EBIT/KUe | |

|

相關結論 |

1.有負債企業的價值VL=無負債企業的價值VU 2.有負債企業的加權平均資本成本=經營風險等級相同的無負債企業的權益資本成本,即K0WACC=KUe | |

|

命題Ⅱ |

基本觀點 |

有負債企業的權益資本成本隨著財務杠桿的提高而增加。 |

|

表達式 |

KLe=KUe+風險溢價=KUe+D/E(KUe-Kd) | |

|

相關結論 |

(1)有負債企業的權益資本成本 =無負債企業的權益資本成本 +風險溢價 (2)風險溢價與以市值計算的財務杠桿(債務/權益)成正比例。 |

用圖9-1來表述無企業所得稅情況下的MM理論。

無企業所得稅條件下MM的命題Ⅰ和命題Ⅱ

【提示】不存在最優資本結構,籌資決策無關緊要。

(三)有企業所得稅條件下的MM理論

|

命題Ⅰ |

基本觀點 |

隨著企業負債比例提高,企業價值也隨之提高,在理論上全部融資來源于負債時,企業價值達到最大。 |

|

表達式 |

VL=VU+T×D | |

|

相關結論 |

有負債企業的價值VL=具有相同風險等級的無負債企業的價值VU+債務利息抵稅收益的現值。 | |

|

命題Ⅱ |

基本觀點 |

有負債企業的權益資本成本隨著財務杠桿的提高而增加。 |

|

表達式 |

KLe=KUe+風險報酬=KUe+(KUe-Kd)(1-T)D/E | |

|

相關結論 |

(1)有債務企業的權益資本成本 =相同風險等級的無負債企業的權益資本成本 +以市值計算的債務與權益比例成比例的風險報酬 (2)風險報酬取決于企業的債務比例以及所得稅稅率。 |

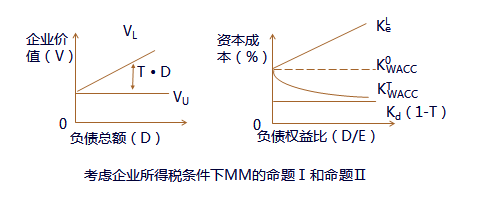

有稅條件下的MM理論兩個命題如圖9-2所示。

【例題·多選題】下列關于MM理論的說法中,正確的有( )。(2011年)

A.在不考慮企業所得稅的情況下,企業加權平均資本成本的高低與資本結構無關,僅取決于企業經營風險的大小

B.在不考慮企業所得稅的情況下,有負債企業的權益成本隨負債比例的增加而增加

C.在考慮企業所得稅的情況下,企業加權平均資本成本的高低與資本結構有關,隨負債比例的增加而增加

D.一個有負債企業在有企業所得稅情況下的權益資本成本要比無企業所得稅情況下的權益資本成本高

【答案】AB

【解析】無企業所得稅條件下的MM理論認為:企業的資本結構與企業價值無關,企業加權平均資本成本與其資本結構無關,有負債企業的權益資本成本隨著財務杠桿的提高而增加。選項A、B正確;有企業所得稅條件下的MM理論認為:企業加權平均資本成本的高低與資本結構有關,隨負債比例的增加而降低,所以C錯誤;有負債企業在有企業所得稅的前提下,權益資本成本比無稅時的要小。所以選項D錯誤。

【例題·單選題】根據有稅的MM理論,當企業負債比例提高時,( )。(2013年)

A.債務資本成本上升

B.加權平均資本成本上升

C.加權平均資本成本不變

D.股權資本成本上升

【答案】D

【解析】根據有稅的MM理論,當企業負債比例提高時,債務資本成本不變,加權平均資本成本下降,但股權資本成本會上升。有債務企業的權益成本等于相同風險等級的無負債企業的權益資本成本加上與市值計算的債務與權益比例成比例的風險報酬。

二、資本結構的其他理論

(一)權衡理論

|

觀點 |

強調在平衡債務利息的抵稅收益與財務困境成本的基礎上,實現企業價值最大化時的最佳資本結構。 此時所確定的債務比率是債務抵稅收益的邊際價值等于增加的財務困境成本的現值。 |

|

表達式 |

VL=VU+PV(利息抵稅)-PV(財務困境成本) |

|

【提示】財務困境成本包括直接成本和間接成本。 直接成本:企業因破產、進行清算或重組所發生的法律費用和管理費用等。 間接成本:企業資信狀況惡化以及持續經營能力下降而導致的企業價值損失。 | |

(二)代理理論

|

觀點 |

債務代理成本與收益的權衡。 |

|

表達式 |

VL=VU+PV(利息抵稅)-PV(財務困境成本)-PV(債務的代理成本)+PV(債務的代理收益) |

1.代理成本

根據代理理論,在企業陷入財務困境時,容易引起過度投資問題與投資不足問題,導致發生債務代理成本。

|

|

投資不足問題 |

|

|

含義 |

是指因企業采用不盈利項目或高風險項目而產生的損害股東以及債權人的利益并降低企業價值的現象。 |

是指因企業放棄凈現值為正的投資項目而使債權人利益受損并進而降低企業價值的現象。 |

|

發生情形 |

(1)當企業經理與股東之間存在利益沖突時,經理的自利行為產生的過度投資問題; (2)在企業遭遇財務困境時,即使投資了凈現值為負的投資投資項目,股東仍可能從企業的高風險投資中獲利。說明股東有動機投資于凈現值為負的高風險項目,并伴隨著風險從股東向債權人的轉移。 |

發生在企業陷入財務困境且有比例較高的債務時(即企業具有風險債務),股東如果預見采納新投資項目會以犧牲自身利益為代價補償了債權人,因股東與債權人之間存在利益沖突,股東就缺乏積極性選擇該項目進行投資。 |

2.代理收益

債務的代理收益具體表現為債權人保護條款引入、對經理提升企業業績的激勵措施以及對經理隨意支配現金流浪費企業資源的約束等。

(三)優序融資理論

基本觀點:是當企業存在融資需求時,首先選擇內源融資,其次會選擇債務融資,最后選擇股權融資。

【提示】遵循先內源融資后外源融資的基本順序。在需要外源融資時,按照風險程度的差異,優先考慮債權融資(先普通債券后可轉換債券),不足時再考慮權益融資。

【例題·單選題】在信息不對稱和逆向選擇的情況下,根據優序融資理論,選擇融資方式的先后順序應該是( )。(2015年)

A.普通股、優先股、可轉換債券、公司債券

B.普通股、可轉換債券、優先股、公司債券

C.公司債券、可轉換債券、優先股、普通股

D.公司債券、優先股、可轉換債券、普通股

【答案】C

【解析】企業在籌集資金的過程中,遵循著先內源融資后外源融資的基本順序。在需要外源融資時,按照風險程度的差異,優先考慮債權融資(先普通債券后可轉換債券),不足時再考慮權益融資。所以,選項C正確。

總結

無稅的MM理論:VL=VU

有稅的MM理論:VL=VU+PV(利息抵稅)

權衡理論:VL=VU+PV(利息抵稅)-PV(財務困境成本)

代理理論:VL=VU+PV(利息抵稅)-PV(財務困境成本)-PV(財務代理成本)+PV(財務代理收益)

優序融資理論:信息不對稱理論框架下研究資本結構的一個分析

【例題·單選題】根據有稅的MM理論,下列各項中會影響企業價值的是( )。(2016)

A.債務利息抵稅

B.債務代理成本

C.債務代理收益

D.財務困境成本

【答案】A

【解析】有稅MM理論下,有負債企業價值=無風險企業價值+債務利息抵稅收益現值。所以A正確。

【例題·多選題】下列關于資本結構理論的表述中,正確的有( )。(2010年)

A.根據MM理論,當存在企業所得稅時,企業負債比例越高,企業價值越大

B.根據權衡理論,平衡債務利息的抵稅收益與財務困境成本是確定最優資本結構的基礎

C.根據代理理論,當負債程度較高的企業陷入財務困境時,股東通常會選擇投資凈現值為正的項目

D.根據優序融資理論,當存在外部融資需求時,企業傾向于債務融資而不是股權融資

【答案】ABD

【解析】按照有稅的MM理論,有負債企業的價值等于具有相同風險等級的無負債企業的價值加上債務利息抵稅收益的現值,因此負債越多企業價值越大,選項A正確;權衡理論就是強調在平衡債務利息的抵稅收益與財務困境成本的基礎上,實現企業價值最大化時的最佳資本結構,選項B正確;根據代理理論,在企業陷入財務困境時,更容易引起過度投資問題與投資不足問題,導致發生債務代理成本,過度投資是指企業采用不盈利項目或高風險項目而產生的損害股東以及債權人的利益并降低企業價值的現象,投資不足問題是指企業放棄凈現值為正的投資項目而使債權人利益受損并進而降低企業價值的現象,所以選項C錯誤;

根據優序融資理論,當企業存在融資需求時,首先是選擇內源融資,其次會選擇債務融資,最后選擇股權融資,所以選項D正確。

跟上備考進程,每天多做一道注冊會計師練習題鞏固知識點,希望大家都能夠輕松過關!

注會萬題庫下載|微信搜“萬題庫注冊會計師考試”

相關推薦:

·2018年注冊會計師考試《公司戰略》備考資料(29) (2018-06-29 16:29:30)

·2018注冊會計師考試《財務管理》知識點精講(30) (2018-06-29 16:28:21)

·2018注冊會計師考試《財務管理》知識點精講(29) (2018-06-29 16:23:30)

·2018年注冊會計師考試《經濟法》要點概論(30) (2018-06-29 16:19:53)

·2018年注冊會計師考試《經濟法》要點概論(29) (2018-06-29 16:06:47)

·免費真題 ·模考試題

實用文檔 | 入黨資料 | 入黨申請書 | 入黨志愿書 | 個人自傳 | 轉正申請書 | 思想匯報 | 個人簡歷 | 簡歷模板 | 簡歷封面 | 工作計劃 | 工作總結 | 自我評測

個性評測 | 社交評測 | 事業評測 | 運勢評測 | 報告 | 實習報告 | 工作總結 | 社會實踐 | 心得體會 | 述職報告 | 調查報告 | 辭職報告

法律文書 | 合同范本 | 演講范文 | 更多>>

英語學習 | 聽力口語 | 閱讀寫作 | 翻譯文化 | 趣味英語 | 學習方法 | 英文經典歌曲 | 每日課堂 | 空中英語 | 少兒英語 | 影視英語 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小學 | 初中 | 高中 | 話題作文 | 考研 | 四六級 趣味作文 | 體裁作文 | 記敘文 | 議論文 說明文 | 應用文 | 讀后感 | 作文素材 | 名言警句

優美段落 | 哲理故事 | 詩詞賞析 | 成語知識 | 技巧 | 寫作指導 | 作文點評 | 佳文賞析 | 寫作基礎 | 話題演練 | 作文教學 | 更多>>

下載

下載