2014會(huì)計(jì)職稱《中級會(huì)計(jì)實(shí)務(wù)》歷年考題解析(2)

| 第 1 頁:單項(xiàng)選擇題 |

| 第 2 頁:多項(xiàng)選擇題 |

| 第 3 頁:判斷題 |

| 第 4 頁:計(jì)算分析題 |

| 第 6 頁:綜合題 |

37(2011年)甲公司為上市公司,2010年有關(guān)資料如下:

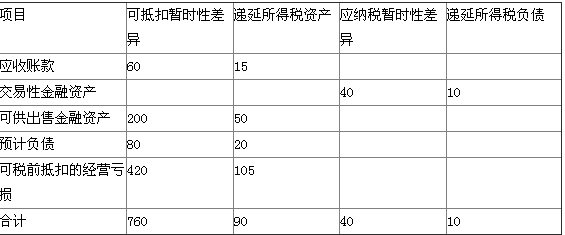

(1)甲公司2010年初的遞延所得稅資產(chǎn)借方余額為190萬元,遞延所得稅負(fù)債貸方余額為10萬元,具體構(gòu)成項(xiàng)目如下:

(2)甲公司2010年度實(shí)現(xiàn)的利潤總額為l610萬元。2010年度相關(guān)交易或事項(xiàng)資料如下:

①年末轉(zhuǎn)回應(yīng)收賬款壞賬準(zhǔn)備20萬元。根據(jù)稅法規(guī)定。轉(zhuǎn)回的壞賬損失不計(jì)入應(yīng)納稅所得額。

②年末根據(jù)交易性金融資產(chǎn)公允價(jià)值變動(dòng)確認(rèn)公允價(jià)值變動(dòng)收益20萬元。根據(jù)稅法規(guī)定,交易性金融資產(chǎn)公允價(jià)值變動(dòng)收益不計(jì)入應(yīng)納稅所得額。

③年來根據(jù)可供出售金融資產(chǎn)公允價(jià)值變動(dòng)增加資本公積40萬元。根據(jù)稅法規(guī)定,可供出售金融資產(chǎn)公允價(jià)值變動(dòng)金額不計(jì)入應(yīng)納稅所得額。

④當(dāng)年實(shí)際支付產(chǎn)品保修費(fèi)用50萬元,沖減前期確認(rèn)的相關(guān)預(yù)計(jì)負(fù)債;當(dāng)年又確認(rèn)產(chǎn)品保修費(fèi)用10萬元,增加相關(guān)預(yù)計(jì)負(fù)債。根據(jù)稅法規(guī)定,實(shí)際支付的產(chǎn)品保修費(fèi)用允許稅前扣除。但預(yù)計(jì)的產(chǎn)品保修費(fèi)用不允許稅前扣除。

⑤當(dāng)年發(fā)生研究開發(fā)支出100萬元,全部費(fèi)用化計(jì)入當(dāng)期損益。根據(jù)稅法規(guī)定,計(jì)算應(yīng)納稅所得額時(shí),當(dāng)年實(shí)際發(fā)生的費(fèi)用化研究開發(fā)支出可以按50%加計(jì)扣除。

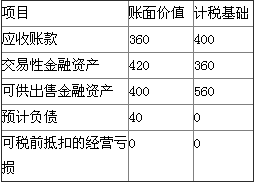

(3)2010年末資產(chǎn)負(fù)債表相關(guān)項(xiàng)目金額及其計(jì)稅基礎(chǔ)如下:

(4)甲公司適用的所得稅稅率為25%,預(yù)計(jì)未來期間適用的所得稅稅率不會(huì)發(fā)生變化,未來的期間能夠產(chǎn)生足夠的應(yīng)納稅所得額用以抵扣可抵扣暫時(shí)性差異;不考慮其他因素。

要求:

(1)根據(jù)上述資料,計(jì)算甲公司2010年應(yīng)納稅所得額和應(yīng)交所得稅金額。

(2)根據(jù)上述資料,計(jì)算甲公司各項(xiàng)目2010年末的暫時(shí)性差異金額,計(jì)算結(jié)果填列在答題卡指定位置的表格中。

(3)根據(jù)上述資料,逐筆編制與遞延所得稅資產(chǎn)或遞延所得稅負(fù)債相關(guān)的會(huì)計(jì)分錄。

(4)根據(jù)上述資料,計(jì)算甲公司2010年所得稅費(fèi)用金額。

(答案中的金額單位用萬元表示)

參考解析:

(1)應(yīng)納稅所得額=會(huì)計(jì)利潤總額1610+當(dāng)期發(fā)生的可抵扣暫時(shí)性差異10一當(dāng)期發(fā)生的應(yīng)納稅暫時(shí)性差異20一當(dāng)期轉(zhuǎn)回的可抵扣暫時(shí)性差異(20+50)+當(dāng)期轉(zhuǎn)回的應(yīng)納稅暫時(shí)性差異0-加計(jì)扣除的研發(fā)支出100×50%一稅前彌補(bǔ)虧損420=1060(萬元)

注釋:

當(dāng)期發(fā)生的可抵扣暫時(shí)性差異10指的是本期增加的產(chǎn)品質(zhì)量費(fèi)用計(jì)提的預(yù)計(jì)負(fù)債10產(chǎn)生的可抵扣暫時(shí)性差異。

當(dāng)期發(fā)生的應(yīng)納稅暫時(shí)性差異20指的是年末根據(jù)交易性金融資產(chǎn)公允價(jià)值變動(dòng)確認(rèn)公允價(jià)值變動(dòng)收益20導(dǎo)致交易性金融資產(chǎn)新產(chǎn)生的應(yīng)納稅暫時(shí)性差異。

當(dāng)期轉(zhuǎn)回的可抵扣暫時(shí)性差異(20+50)指的是本期轉(zhuǎn)回的壞賬準(zhǔn)備而轉(zhuǎn)回的可抵扣暫時(shí)性差異20以及實(shí)際發(fā)生的產(chǎn)品質(zhì)量費(fèi)用50轉(zhuǎn)回的可抵扣暫時(shí)性差異50。

應(yīng)交所得稅=1060×25%=265(萬元)。

(2)暫時(shí)性差異表格:

(3)

借:資本公積一其他資本公積10

所得稅費(fèi)用120

貸:遞延所得稅資產(chǎn)130

借:所得稅費(fèi)用5

貸:遞延所得稅負(fù)債5

(4)所得稅費(fèi)用=120+5+265=390(萬元)。

相關(guān)推薦:

2014年會(huì)計(jì)職稱《中級會(huì)計(jì)實(shí)務(wù)》考點(diǎn)提分卷匯總

·2016中級會(huì)計(jì)職稱《經(jīng)濟(jì)法》考前最后一套題 (2016-09-11 18:24:26)

·2016年秘書資格考試(二級)知識點(diǎn)梳理(9) (2016-06-17 13:58:21)

·2016單證員考試《操作與繕制》備考指導(dǎo)模擬題(5) (2016-06-16 17:13:36)

·關(guān)注萬題庫社工學(xué)習(xí)工坊微信 讓你輕松通過考試! (2016-05-23 13:20:11)

·2016年中級會(huì)計(jì)職稱《經(jīng)濟(jì)法》必備練習(xí)題(3) (2015-12-18 10:23:05)

·免費(fèi)真題 ·模考試題

- 視頻題庫

- 經(jīng)濟(jì)法

- 會(huì)計(jì)實(shí)務(wù)

- 財(cái)務(wù)管理

- 會(huì)計(jì)職稱考試欄目導(dǎo)航

- 考試培訓(xùn)

實(shí)用文檔 | 入黨資料 | 入黨申請書 | 入黨志愿書 | 個(gè)人自傳 | 轉(zhuǎn)正申請書 | 思想?yún)R報(bào) | 個(gè)人簡歷 | 簡歷模板 | 簡歷封面 | 工作計(jì)劃 | 工作總結(jié) | 自我評測

個(gè)性評測 | 社交評測 | 事業(yè)評測 | 運(yùn)勢評測 | 報(bào)告 | 實(shí)習(xí)報(bào)告 | 工作總結(jié) | 社會(huì)實(shí)踐 | 心得體會(huì) | 述職報(bào)告 | 調(diào)查報(bào)告 | 辭職報(bào)告

法律文書 | 合同范本 | 演講范文 | 更多>>

英語學(xué)習(xí) | 聽力口語 | 閱讀寫作 | 翻譯文化 | 趣味英語 | 學(xué)習(xí)方法 | 英文經(jīng)典歌曲 | 每日課堂 | 空中英語 | 少兒英語 | 影視英語 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小學(xué) | 初中 | 高中 | 話題作文 | 考研 | 四六級 趣味作文 | 體裁作文 | 記敘文 | 議論文 說明文 | 應(yīng)用文 | 讀后感 | 作文素材 | 名言警句

優(yōu)美段落 | 哲理故事 | 詩詞賞析 | 成語知識 | 技巧 | 寫作指導(dǎo) | 作文點(diǎn)評 | 佳文賞析 | 寫作基礎(chǔ) | 話題演練 | 作文教學(xué) | 更多>>