2012山東會計從業(yè)資格《財經(jīng)法規(guī)》重點串講(12)

五、個人所得稅

(一)個人所得稅的納稅義務(wù)人

個人所得稅的納稅義務(wù)人包括:中國公民,個體工商戶,外籍個人,香港、澳門、臺灣同胞等。對個人獨資企業(yè)和合伙企業(yè)投資者也征收個人所得稅。分為居民納稅人和非居民納稅人。

(1)居民納稅人是指在中國境內(nèi)有住所,或者無住所而在境內(nèi)居住滿1年的個人。

(2)非居民納稅人是指在中國境內(nèi)無住所又不居住或者無住所而在境內(nèi)居住不滿1年的個人。

(二)個人所得稅的應(yīng)稅項目和稅率

1.個人所得稅應(yīng)稅項目。根據(jù)稅法規(guī)定,對于居民納稅人,應(yīng)就來源于中國境內(nèi)和境外的全部所得征稅;對于非居民納稅人,則只就來源于中國境內(nèi)所得部分征稅,境外所得部分不屬于我國《個人所得稅法》規(guī)定的征稅范圍。

現(xiàn)行個人所得稅共有11個應(yīng)稅項目:(l)工資、薪金所得;(2)個體工商戶的生產(chǎn)、經(jīng)營所得;(3)對企事業(yè)單位的承包經(jīng)營、承租經(jīng)營所得;(4)勞務(wù)報酬所得;(5)稿酬所得;(6)特許權(quán)使用費所得;(7)利息、股息、紅利所得;(8)財產(chǎn)租賃所得;(9)財產(chǎn)轉(zhuǎn)讓所得(財產(chǎn)轉(zhuǎn)讓所得是指個人轉(zhuǎn)讓有價證券、股票、建筑物、土地使用權(quán)、機器設(shè)備、車船以及其他財產(chǎn)取得的所得);(10)偶然所得(偶然所得是指個人得獎、中獎、中彩以及其他偶然性質(zhì)的所得);(11)經(jīng)國務(wù)院財政部門確定征稅的其他所得。

2.個人所得稅稅率。

(1)工資、薪金所得適用稅率。工資、薪金所得適用5 %一45%的超額累進稅率。

(2)個體工商戶生產(chǎn)、經(jīng)營所得和企事業(yè)單位承包經(jīng)營、承租經(jīng)營所得適用稅率。適用5%—35%的超額累進稅率。

(3)稿酬所得適用稅率。稿酬所得適用比例稅率,稅率為20%,并按應(yīng)納稅額減征30%,即只征收70%的稅額,其實際稅率為14%。

(4)勞務(wù)報酬所得適用稅率。勞務(wù)報酬所得適用比例稅率,稅率為20%。對勞務(wù)報酬所得一次收入畸高的,可以實行加成征收。加成征稅采取超額累進辦法,即個人取得勞務(wù)報酬收入的應(yīng)納稅所得額一次超過20 000-50 000元的部分,按照稅法規(guī)定計算應(yīng)納稅額后,再按照應(yīng)納稅額加征5成;超過50 000元的部分,加征10成。

(5)特許權(quán)使用費所得,利息、股息、紅利所得,財產(chǎn)轉(zhuǎn)讓所得,偶然所得和其他所得適用稅率。適用比例稅率,稅率為20%。

(三)個人所得稅應(yīng)納稅所得額

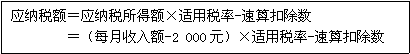

1.工資、薪金所得,以每月收入額減除費用2 000元后的余額,為應(yīng)納稅所得額。工資、薪金所得應(yīng)納稅額的計算公式為:

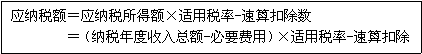

2.個體工商戶的生產(chǎn)經(jīng)營所得,以每一納稅年度的收入總額,減除 成本、費用以及損失后的余額,為應(yīng)納稅所得額。其計算公式:

3.對企事業(yè)單位的承包經(jīng)營、承租經(jīng)營所得,其計算公式為:

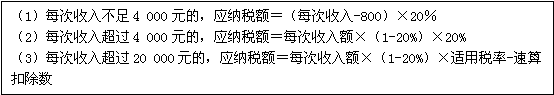

4.勞務(wù)報酬所得應(yīng)納稅額的計算公式為:

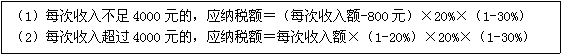

5.稿酬所得應(yīng)納稅額的計算公式為:

6.利息、股息、紅利所得應(yīng)納稅額的計算公式為:

(四)個人所得稅征收管理

個人所得稅的納稅辦法,有自行申報納稅和代扣代繳兩種。

1.自行申報的納稅義務(wù)人。下列人員為自行申報納稅的納稅義務(wù)人:

(l)年所得12萬元以上的;

(2)從中國境內(nèi)兩處或者兩處以上取得工資、薪金所得的;

(3)從中國境外取得所得的;

(4)取得應(yīng)納稅所得,沒有扣繳義務(wù)人的;

(5)國務(wù)院規(guī)定的其他情形。

2.代扣代繳。

相關(guān)推薦:

·會計從業(yè)《財經(jīng)法規(guī)》基礎(chǔ)知識點:預(yù)算收入與支出 (2017-11-04 10:57:42)

·會計從業(yè)《財經(jīng)法規(guī)》基礎(chǔ)知識點:預(yù)決算監(jiān)督 (2017-11-04 10:55:34)

·會計從業(yè)《財經(jīng)法規(guī)》基礎(chǔ)知識點:決算 (2017-11-04 10:54:45)

·會計從業(yè)《財經(jīng)法規(guī)》基礎(chǔ)知識點:預(yù)算組織程序 (2017-11-04 10:44:16)

·會計從業(yè)《會計電算化》基礎(chǔ)知識點:數(shù)據(jù)的篩選 (2017-11-02 11:34:22)

·免費真題 ·模考試題

- 快速通關(guān)寶典68%的用戶選擇

- 高端旗艦班32%的用戶選擇

- 會計從業(yè)資格考試欄目導(dǎo)航

- 考試培訓

實用文檔 | 入黨資料 | 入黨申請書 | 入黨志愿書 | 個人自傳 | 轉(zhuǎn)正申請書 | 思想?yún)R報 | 個人簡歷 | 簡歷模板 | 簡歷封面 | 工作計劃 | 工作總結(jié) | 自我評測

個性評測 | 社交評測 | 事業(yè)評測 | 運勢評測 | 報告 | 實習報告 | 工作總結(jié) | 社會實踐 | 心得體會 | 述職報告 | 調(diào)查報告 | 辭職報告

法律文書 | 合同范本 | 演講范文 | 更多>>

英語學習 | 聽力口語 | 閱讀寫作 | 翻譯文化 | 趣味英語 | 學習方法 | 英文經(jīng)典歌曲 | 每日課堂 | 空中英語 | 少兒英語 | 影視英語 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小學 | 初中 | 高中 | 話題作文 | 考研 | 四六級 趣味作文 | 體裁作文 | 記敘文 | 議論文 說明文 | 應(yīng)用文 | 讀后感 | 作文素材 | 名言警句

優(yōu)美段落 | 哲理故事 | 詩詞賞析 | 成語知識 | 技巧 | 寫作指導(dǎo) | 作文點評 | 佳文賞析 | 寫作基礎(chǔ) | 話題演練 | 作文教學 | 更多>>