歷年銀行從業(yè)初級(jí)《風(fēng)險(xiǎn)管理》真題匯編及答案(2)

| 第 1 頁(yè):?jiǎn)雾?xiàng)選擇題 |

| 第 4 頁(yè):多項(xiàng)選擇題 |

| 第 6 頁(yè):判斷題 |

| 第 7 頁(yè):參考答案 |

21.下列關(guān)于非現(xiàn)場(chǎng)監(jiān)管和現(xiàn)場(chǎng)檢查兩種方式的作用,說(shuō)法正確的有( )。

A.通過(guò)現(xiàn)場(chǎng)檢查收集到全面、可靠和及時(shí)的信息,大大減少非現(xiàn)場(chǎng)監(jiān)管的工作量

B.現(xiàn)場(chǎng)檢查對(duì)非現(xiàn)場(chǎng)監(jiān)管的指導(dǎo)作用

C.現(xiàn)場(chǎng)檢查結(jié)果將提高非現(xiàn)場(chǎng)監(jiān)管的質(zhì)量

D.通過(guò)現(xiàn)場(chǎng)檢查修正非現(xiàn)場(chǎng)監(jiān)管結(jié)果

E.現(xiàn)場(chǎng)檢查工作還要對(duì)非現(xiàn)場(chǎng)監(jiān)管發(fā)現(xiàn)的問(wèn)題和風(fēng)險(xiǎn)進(jìn)行持續(xù)跟蹤監(jiān)測(cè)

22.止損限額適用于( )的累計(jì)損失。

A.1日

B.2年

C.1周

D.1個(gè)月

E.3個(gè)月

23.關(guān)于信息披露的目的,下列說(shuō)法正確的有( )。

A.從監(jiān)管部門角度看,有利于促進(jìn)市場(chǎng)約束機(jī)制最終發(fā)揮作用

B.從存款人角度看,有利于保護(hù)存款利益不受侵害

C.從銀行自身角度看,提升銀行自身資本管理和風(fēng)險(xiǎn)管理水平

D.從投資者等利益相關(guān)方角度看,有利于利益相關(guān)方做出決策并保障它們的利益

E.從中介機(jī)構(gòu)角度看,有利于實(shí)現(xiàn)投資收益

24.銀行業(yè)監(jiān)督管理機(jī)構(gòu)對(duì)銀行業(yè)實(shí)施監(jiān)督管理,應(yīng)當(dāng)遵循的原則有( )。

A.審慎原則

B.依法原則

C.公開原則

D.公正原則

E.效率原則

25.信息披露通常是指公眾公司以( )形式,把公司及與公司相關(guān)的信息,向投資者和社會(huì)公眾進(jìn)行披露的行為。

A.招股說(shuō)明書

B.上市公告書

C.定期報(bào)告

D.臨時(shí)報(bào)告

E.公司章程

26.在銀行機(jī)構(gòu)信息披露中,具體披露的內(nèi)容和要求應(yīng)按( )方面確定。

A.安全性

B.風(fēng)險(xiǎn)性

C.審慎性

D.流動(dòng)性

E.效益性

27.在單一法人客戶的財(cái)務(wù)狀況分析中,財(cái)務(wù)比率內(nèi)容主要包括( )。

A.負(fù)債比率

B.盈利能力比率

C.效率比率

D.杠桿比率

E.流動(dòng)比率

28.銀行業(yè)監(jiān)督管理機(jī)構(gòu)應(yīng)當(dāng)遵循( )的原則。

A.依法

B.公開

C.公正

D.公平

E.效率

29.其他個(gè)人零售貸款的風(fēng)險(xiǎn)主要表現(xiàn)在( )。

A.經(jīng)銷商風(fēng)險(xiǎn)

B.借款人的真實(shí)收人狀況難以掌握,尤其是無(wú)固定職業(yè)者和自由職業(yè)者

C.借款人的償債能力有可能不穩(wěn)定

D.貸款購(gòu)買的商品質(zhì)量有問(wèn)題,或價(jià)格下跌導(dǎo)致消費(fèi)者不愿履約

E.抵押權(quán)益實(shí)現(xiàn)困難

30.市場(chǎng)準(zhǔn)入的主要目標(biāo)有( )。

A.保證注冊(cè)銀行具有良好品質(zhì),防止不穩(wěn)定機(jī)構(gòu)進(jìn)人銀行體系

B.增進(jìn)市場(chǎng)信心

C.增進(jìn)公眾對(duì)現(xiàn)代金融的了解

D.維護(hù)銀行市場(chǎng)秩序

E.保護(hù)存款者利益

31.單一法人客戶信用風(fēng)險(xiǎn)識(shí)別包括( )。

A.單一法人客戶的基本信息分析

B.單一法人客戶的財(cái)務(wù)狀況分析

C.單一法人客戶的非財(cái)務(wù)因素分析

D.單一法人客戶的擔(dān)保分析

E.單一法人客戶的競(jìng)爭(zhēng)對(duì)手分析

32.在監(jiān)管實(shí)踐中,資本充足率監(jiān)管貫穿于商業(yè)銀行的( )過(guò)程。

A.設(shè)立

B.市場(chǎng)準(zhǔn)人

C.持續(xù)經(jīng)營(yíng)

D.風(fēng)險(xiǎn)管理

E.市場(chǎng)退出

33.我國(guó)銀行監(jiān)管的標(biāo)準(zhǔn)包括( )。

A.促進(jìn)金融穩(wěn)定和金融創(chuàng)新共同發(fā)展

B.努力提升我國(guó)銀行業(yè)在國(guó)際金融服務(wù)中的競(jìng)爭(zhēng)力

C.對(duì)各類監(jiān)管設(shè)限做到科學(xué)合理,有所為有所不為,減少一切不必要的限制

D.鼓勵(lì)公平競(jìng)爭(zhēng),反對(duì)無(wú)序競(jìng)爭(zhēng)

E.對(duì)監(jiān)管者和被監(jiān)管者都要實(shí)施嚴(yán)格、明確的問(wèn)責(zé)制

34.各國(guó)政府及監(jiān)管機(jī)構(gòu)持續(xù)加強(qiáng)并深化銀行監(jiān)管的原因有( )。

A.銀行業(yè)為各行業(yè)廣泛提供金融服務(wù)

B.銀行普遍存在通過(guò)擴(kuò)大資產(chǎn)規(guī)模增加利潤(rùn)的發(fā)展沖動(dòng)

C.存款人與銀行的關(guān)系屬于特殊的債權(quán)人與債務(wù)人關(guān)系,兩者掌握的信息是不對(duì)稱的

D.風(fēng)險(xiǎn)是銀行體系不可消除的內(nèi)生因素,銀行機(jī)構(gòu)正是通過(guò)管理和經(jīng)營(yíng)風(fēng)險(xiǎn)獲得收益

E.銀行業(yè)先天存在壟斷與競(jìng)爭(zhēng)的悖論

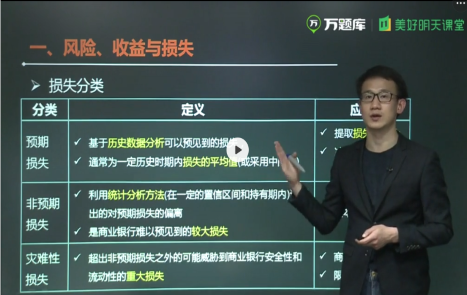

35.以下關(guān)于風(fēng)險(xiǎn)的說(shuō)法,正確的有( )。

A.風(fēng)險(xiǎn)是未來(lái)結(jié)果出現(xiàn)收益或損失的不確定性

B.風(fēng)險(xiǎn)所造成的結(jié)果既可能是正面的,也可能是負(fù)面的

C.風(fēng)險(xiǎn)意味著沒有收益

D.風(fēng)險(xiǎn)雖然通常采用損失的可能性以及潛在的損失規(guī)模來(lái)計(jì)量,但絕不等同于損失本身

E.針對(duì)商業(yè)銀行經(jīng)營(yíng)管理的特殊性,從其內(nèi)部控制和外部監(jiān)管的角度,要更加關(guān)注風(fēng)險(xiǎn)可能造成的損失

36.有效的聲譽(yù)風(fēng)險(xiǎn)管理體系應(yīng)當(dāng)強(qiáng)調(diào)的內(nèi)容包括( )。

A.明確商業(yè)銀行的戰(zhàn)略愿景和價(jià)值理念

B.培養(yǎng)開放、互信、互助的機(jī)構(gòu)文化

C.建立公平的獎(jiǎng)懲機(jī)制

D.建立強(qiáng)大的、動(dòng)態(tài)的風(fēng)險(xiǎn)管理系統(tǒng)

E.努力建設(shè)學(xué)習(xí)型組織

37.銀監(jiān)會(huì)于2007年頒布的《商業(yè)銀行信息披露辦法》,要求銀行披露其經(jīng)營(yíng)狀況的主要信息,包括( )。

A.公司治理情況

B.財(cái)務(wù)會(huì)計(jì)報(bào)告

C.各類風(fēng)險(xiǎn)管理狀況

D.業(yè)務(wù)合同

E.年度重大事項(xiàng)

38.商業(yè)銀行在識(shí)別和分析貸款組合的信用風(fēng)險(xiǎn)時(shí),應(yīng)當(dāng)更多地關(guān)注系統(tǒng)性風(fēng)險(xiǎn)可能造成的影響,包括( )。

A.微觀經(jīng)濟(jì)因素

B.宏觀經(jīng)濟(jì)因素

C.行業(yè)風(fēng)險(xiǎn)

D.聲譽(yù)風(fēng)險(xiǎn)

E.區(qū)域風(fēng)險(xiǎn)

39.首席風(fēng)險(xiǎn)官可以直接向( )報(bào)告全面風(fēng)險(xiǎn)管理情況。

A.董事會(huì)

B.監(jiān)事會(huì)

C.股東大會(huì)

D.高級(jí)管理層

E.風(fēng)險(xiǎn)管理委員會(huì)

40.市場(chǎng)約束的具體表現(xiàn)是在有效信息披露的前提下,依靠( )等利益相關(guān)者的利益驅(qū)動(dòng),使這些利益相關(guān)者根據(jù)自身掌握的信息及判斷,在必要時(shí)采取影響金融機(jī)構(gòu)經(jīng)營(yíng)活動(dòng)的合理行動(dòng),達(dá)到促進(jìn)銀行穩(wěn)健經(jīng)營(yíng)的目的。

A.存款人

B.其他債權(quán)人

C.高級(jí)管理人員

D.銀行股東

E.從業(yè)人員

銀行從業(yè)題庫(kù)【手機(jī)題庫(kù)下載】 | 微信搜索"xyccbp"

相關(guān)推薦:

2017年銀行專業(yè)資格考試各科目備考資料匯總2017年銀行專業(yè)資格考試學(xué)習(xí)技巧及備考經(jīng)驗(yàn)匯總

- 培訓(xùn)課程

- 名師試聽

- 更多課程報(bào)名入口>>

| 美好明天 在線課程 |

主講老師 | 必會(huì)考點(diǎn) 精講班 必會(huì)考點(diǎn)精講班

課程時(shí)長(zhǎng):15h/科 學(xué)習(xí)目標(biāo):精講必考點(diǎn),夯實(shí)基礎(chǔ) ·根據(jù)最新教材,全面梳理知識(shí)體系,構(gòu)建知識(shí)框架; ·精講必考知識(shí)點(diǎn),打牢基礎(chǔ),細(xì)化得分要點(diǎn)。 |

專項(xiàng) 提升班 專項(xiàng)提升班

課程時(shí)長(zhǎng):3h/科 學(xué)習(xí)目標(biāo):專項(xiàng)歸納整合,集中突破 ·根據(jù)考試特點(diǎn)及高頻難點(diǎn)、失分點(diǎn),進(jìn)行專項(xiàng)訓(xùn)練; ·對(duì)計(jì)算題、法律題等進(jìn)行專項(xiàng)歸納整合,集中突破,高效提升。 |

考點(diǎn) 串聯(lián)班 考點(diǎn)串聯(lián)班

課程時(shí)長(zhǎng):3h/科 學(xué)習(xí)目標(biāo):高頻考點(diǎn)強(qiáng)化,考前串聯(lián)速提升 ·濃縮高頻考點(diǎn)進(jìn)行二輪精講,考前點(diǎn)題,鞏固提升; ·考前圈書劃點(diǎn),掌握必會(huì)、必考、必拿分點(diǎn)! |

內(nèi)部 資料班 內(nèi)部資料班

課程時(shí)長(zhǎng):6h/科 學(xué)習(xí)目標(biāo):感受考試氛圍,系統(tǒng)測(cè)試備考效果 ·大數(shù)據(jù)分析技術(shù)與名師經(jīng)驗(yàn)相結(jié)合,編寫3套內(nèi)部模擬卷,系統(tǒng)測(cè)試備考效果; ·搭配全套卷名師精講解析視頻,高效查漏補(bǔ)缺! |

報(bào)名 |

|---|---|---|---|---|---|---|

下載 下載 |

下載 下載 |

下載 下載 |

下載 下載 |

|||

| 課時(shí)安排 | 15小時(shí) | 3小時(shí) | 3小時(shí) | 6小時(shí) | ||

| 法律法規(guī)與綜合能力 | 小糖 | 報(bào)名 | ||||

| 個(gè)人理財(cái) | 趙明 | 報(bào)名 | ||||

| 風(fēng)險(xiǎn)管理 | 晶鑫 | 報(bào)名 | ||||

| 公司信貸 | 趙明 | 報(bào)名 | ||||

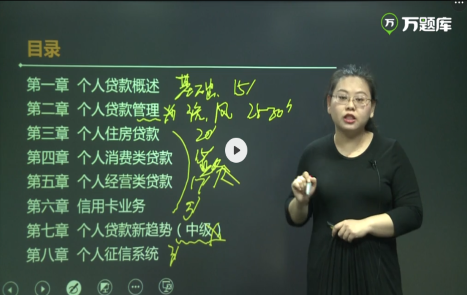

| 個(gè)人貸款 | 伊墨 | 報(bào)名 |

在線課程 |

2022年全程班 |

|

| 適合學(xué)員 | ①初次報(bào)考、零基礎(chǔ)或基礎(chǔ)薄弱的考生 ②需要全程學(xué)習(xí),全面、系統(tǒng)梳理考點(diǎn)的考生 ③需要快速提升,高效備考爭(zhēng)取一次通過(guò)的考生 |

|

在線課程 |

2022年全程班 |

|||

| 適合學(xué)員 | ①初次報(bào)考、零基礎(chǔ)或基礎(chǔ)薄弱的考生 ②需要全程學(xué)習(xí),全面、系統(tǒng)梳理考點(diǎn)的考生 ③需要快速提升,高效備考爭(zhēng)取一次通過(guò)的考生 |

|||

| 夯實(shí)基礎(chǔ)階段 | 必會(huì)考點(diǎn)精講班

必會(huì)考點(diǎn)精講班

課程時(shí)長(zhǎng):15h/科 學(xué)習(xí)目標(biāo):精講必考點(diǎn),夯實(shí)基礎(chǔ) ·根據(jù)最新教材,全面梳理知識(shí)體系,構(gòu)建知識(shí)框架; ·精講必考知識(shí)點(diǎn),打牢基礎(chǔ),細(xì)化得分要點(diǎn)。 |

|||

| 難點(diǎn)突破階段 | 專項(xiàng)提升班

專項(xiàng)提升班

課程時(shí)長(zhǎng):3h/科 學(xué)習(xí)目標(biāo):專項(xiàng)歸納整合,集中突破 ·根據(jù)考試特點(diǎn)及高頻難點(diǎn)、失分點(diǎn),進(jìn)行專項(xiàng)訓(xùn)練; ·對(duì)計(jì)算題、法律題等進(jìn)行專項(xiàng)歸納整合,集中突破,高效提升。 |

|||

| 終極搶分階段 | 考點(diǎn)串聯(lián)班

考點(diǎn)串聯(lián)班

課程時(shí)長(zhǎng):3h/科 學(xué)習(xí)目標(biāo):高頻考點(diǎn)強(qiáng)化,考前串聯(lián)速提升 ·濃縮高頻考點(diǎn)進(jìn)行二輪精講,考前點(diǎn)題,鞏固提升; ·考前圈書劃點(diǎn),掌握必會(huì)、必考、必拿分點(diǎn)! |

|||

內(nèi)部資料班

內(nèi)部資料班

課程時(shí)長(zhǎng):6h/科 學(xué)習(xí)目標(biāo):感受考試氛圍,系統(tǒng)測(cè)試備考效果 ·大數(shù)據(jù)分析技術(shù)與名師經(jīng)驗(yàn)相結(jié)合,編寫3套內(nèi)部模擬卷,系統(tǒng)測(cè)試備考效果; ·搭配全套卷名師精講解析視頻,高效查漏補(bǔ)缺! |

||||

| VIP美題 智能刷題 |

✬✬✬ 三星題庫(kù) |

每日一練 |

||

真題題庫(kù)

|

||||

模擬題庫(kù)

|

||||

| ✬✬✬✬ 四星題庫(kù) |

教材同步

|

|||

真題視頻解析

|

||||

| ✬✬✬✬✬ 五星題庫(kù) |

高頻常考

|

|||

大數(shù)據(jù)易錯(cuò)

|

||||

| 做題輔助功能 | 練題工具 | |||

| VIP配套資料 | 電子資料 | 課程講義 | ||

| VIP旗艦服務(wù) | 私人訂制服務(wù) | 學(xué)籍檔案 | ||

| PMAR學(xué)習(xí)規(guī)劃 | ||||

| 大數(shù)據(jù)學(xué)習(xí)報(bào)告 | ||||

| 學(xué)習(xí)進(jìn)度統(tǒng)計(jì) | ||||

| 官網(wǎng)查分服務(wù) | ||||

| VIP勛章 | ||||

| 節(jié)點(diǎn)嚴(yán)控 | 考試倒計(jì)時(shí)提醒 | |||

| VIP直播日歷 | ||||

| 上課提醒 | ||||

| 便捷系統(tǒng) | 課程視頻、音頻、講義下載 | |||

| 手機(jī)/平板/電腦 多平臺(tái)聽課 | ||||

| 無(wú)限次離線回放 | ||||

課程有效期 |

課程有效期12個(gè)月 | |||

| 增值服務(wù) | 贈(zèng)送2021年全部課程 | |||

| 套餐價(jià)格 | 全科:¥299 |

單科:¥298 | ||

·2021上半年初級(jí)銀行從業(yè)《銀行管理》真題及答案匯總 (2021-6-7 14:07:19)

·2021上半年初級(jí)銀行從業(yè)《個(gè)人理財(cái)》真題及答案匯總 (2021-6-7 14:07:00)

·2021上半年初級(jí)銀行從業(yè)《公司信貸》真題及答案匯總 (2021-6-7 14:06:42)

·2021上半年初級(jí)銀行從業(yè)《風(fēng)險(xiǎn)管理》真題及答案匯總 (2021-6-7 14:06:10)

·2021上半年初級(jí)銀行從業(yè)《法律法規(guī)》真題及答案匯總 (2021-6-7 14:05:39)

·免費(fèi)真題 ·模考試題

- 銀行專業(yè)考試欄目導(dǎo)航

- 考試培訓(xùn)

- 個(gè)人理財(cái)

- 公司信貸

- 個(gè)人貸款

- 特色欄目

實(shí)用文檔 | 入黨資料 | 入黨申請(qǐng)書 | 入黨志愿書 | 個(gè)人自傳 | 轉(zhuǎn)正申請(qǐng)書 | 思想?yún)R報(bào) | 個(gè)人簡(jiǎn)歷 | 簡(jiǎn)歷模板 | 簡(jiǎn)歷封面 | 工作計(jì)劃 | 工作總結(jié) | 自我評(píng)測(cè)

個(gè)性評(píng)測(cè) | 社交評(píng)測(cè) | 事業(yè)評(píng)測(cè) | 運(yùn)勢(shì)評(píng)測(cè) | 報(bào)告 | 實(shí)習(xí)報(bào)告 | 工作總結(jié) | 社會(huì)實(shí)踐 | 心得體會(huì) | 述職報(bào)告 | 調(diào)查報(bào)告 | 辭職報(bào)告

法律文書 | 合同范本 | 演講范文 | 更多>>

英語(yǔ)學(xué)習(xí) | 聽力口語(yǔ) | 閱讀寫作 | 翻譯文化 | 趣味英語(yǔ) | 學(xué)習(xí)方法 | 英文經(jīng)典歌曲 | 每日課堂 | 空中英語(yǔ) | 少兒英語(yǔ) | 影視英語(yǔ) | 英文歌曲 | 更多>>

作文大全 | 作文 | 小學(xué) | 初中 | 高中 | 話題作文 | 考研 | 四六級(jí) 趣味作文 | 體裁作文 | 記敘文 | 議論文 說(shuō)明文 | 應(yīng)用文 | 讀后感 | 作文素材 | 名言警句

優(yōu)美段落 | 哲理故事 | 詩(shī)詞賞析 | 成語(yǔ)知識(shí) | 技巧 | 寫作指導(dǎo) | 作文點(diǎn)評(píng) | 佳文賞析 | 寫作基礎(chǔ) | 話題演練 | 作文教學(xué) | 更多>>