| 第 1 頁:單項選擇題 |

| 第 3 頁:多項選擇題 |

| 第 4 頁:判斷題 |

| 第 5 頁:單選題參考答案 |

| 第 7 頁:多項選擇題參考答案 |

| 第 8 頁:判斷題參考答案 |

46.C

解析:C【解析】在代理業(yè)務中,由于人員因素引起的操作風險違規(guī)事項主要包括:(1)業(yè)務人員貪污或截留手續(xù)費,不進入大賬核算;(2)內(nèi)外勾結(jié)編造虛假代理業(yè)務合同騙取手續(xù)費收入

47.D

解析:D【解析】流動性風險通常被認為是商業(yè)銀行破產(chǎn)倒閉的直接原因,指商業(yè)銀行無力為負債的減少或資產(chǎn)的增加提供融資而造成損失或破產(chǎn)的風險,包括資產(chǎn)流動性風險和負債流動性風險

48.D

解析:D【解析】20世紀60年代前,商業(yè)銀行的風險管理進入資產(chǎn)風險管理模式,60年代后進入負債風險管理模式,70年代后屬于資產(chǎn)負債風險管理模式,80年代后是全面風險管理模式

49.C

解析:C【解析】市場準入的原則包括公開、公正、公平、效率、便民

50.B

解析:B【解析】在某一時點。一個債務人只能有一個客戶評級,而同一債務人的不同交易可能會有不同的債項評級;客戶評級主要針對交易主體,其等級主要由債務人的信用水平?jīng)Q定;債項評級是在假設客戶已經(jīng)違約的情況下,針對每筆債項本身的特點預測債項可能的損失率。因此,A、C、D三項錯誤。故選B。

51.C

解析:C【解析】信用衍生產(chǎn)品的交割方式有兩種:可現(xiàn)金方式,也可實物方式。

52.C

解析:C【解析】業(yè)務準人是指按照審慎性標準,批準銀行機構(gòu)的業(yè)務范圍和開辦新的業(yè)務品種。

53.B

解析:B【解析】巴塞爾委員會認為,操作風險是銀行面臨的一項重要風險,商業(yè)銀行應為抵御操作風險造成的損失安排經(jīng)濟資本

54.C

解析:C【解析】基準風險也稱為利率定價基礎風險,在利息收益和利息支出所依據(jù)的基準利率變動不一致的情況下,因其現(xiàn)金流和收益的利差發(fā)生變化,也會對銀行的收益或內(nèi)在經(jīng)濟價值產(chǎn)生不利影響。所以此題的風險屬于基準風險

55.C

解析:C【解析】在法人客戶評級模型中,CrEdit Monitor模型的核心在于把企業(yè)與銀行的借貸關系視為買賣關系

,借貸關系中的信用風險信息因此隱含在這種期權(quán)交易之中,從而通過應用期權(quán)定價理論求解出信用風險溢價和相應的違約率。故選C

56.B

解析:B【解析】貸款轉(zhuǎn)讓(又稱貸款出售)通常指貸款有償轉(zhuǎn)讓,是貸款的原債權(quán)人將已經(jīng)發(fā)放但未到期的貸款有償轉(zhuǎn)讓給其他機構(gòu)的經(jīng)濟行為,主要目的是為了分散或轉(zhuǎn)移風險,增加收益,實現(xiàn)資產(chǎn)多元化,提高經(jīng)濟資本配景效率

57.D

解析:D【解析】風險管理是商業(yè)銀行的核心競爭力,是創(chuàng)造資本增值和股東回報的重要手段

58.A

解析:A【解析】風險文化的精神核心應與思想狀況有關,通過分析可知只有管理理念是屬于精神層面,其余三項均是為理念服務,也是由理念控制的

59.C

解析:C【解析】風險限額是指對照一定的計量方法所計量的市場風險設定的限額,如對內(nèi)部模型計量的風險價值設定的限額和對期權(quán)性頭寸沒定的期權(quán)性頭寸限額。故選C。

60.B

解析:B【解析】短邊法是一種為各國廣泛運用的外匯風險敞口頭寸的計量方法,同時為巴塞爾委員會所采用

61.D

解析:D【解析】A是多家銀行,B是多家投資方;C是多個國家。都可以達到風險分散的效果

62.A

解析:A【解析】巴塞爾委員會對實施高級計量法提出了具體的標準,對于內(nèi)部數(shù)據(jù),它規(guī)定:無論用于計量還是用于驗證,商業(yè)銀行必須具備至少5年的內(nèi)部損失數(shù)據(jù)

63.B

解析:B【解析】組合風險限額是商業(yè)銀行資產(chǎn)組合層面的限額,是組合管理的體現(xiàn)方式和管理手段之一。通過設定組合限額,能防止信貸風險過于集中在組合層面的某些方面(如過度集中于某一行業(yè)、某一地區(qū)、某些產(chǎn)品、某類客戶等),從而有效控制組合信用風險,提離風險管理水平

64.D

解析:D【解析】收益下降屬于產(chǎn)業(yè)風險,D項說法錯誤. 65.B

解析:B【解析】根據(jù)KPMG風除中性定價模型,1年內(nèi)的違約概率=l-(1+為期l年的無風險收益率)/(1+零息債券收益率)=1-(1+5%)/(l+16.7%)≈10.02%

66.C

解析:C【解析】客戶信用評級是商業(yè)銀行對客戶償債能力和償債意愿的計量和評價,反映客戶違約風險的大小

67.C

解析:C【解析】本題可根據(jù)融資缺l21的計算公式作答。

68.A

解析:A【解析】融資缺口=貸款平均額-

核心存款平均額=700-300=400(億元);融資需求=融資缺口+流動性資產(chǎn)=400+100=500(億元)。

69.C

解析:C【解析】Altman的Z計分模型中用來衡量企業(yè)流動性的指標是一定總資產(chǎn)下營運資本所占的比重,用公式可表示為(流動資產(chǎn)-流動負債)/總資產(chǎn)。

70.A

解析:A【解析】貸款定價中的風險成本一般是指預期損失

71.B

解析:B【解析】我國現(xiàn)行《擔保法》規(guī)定。訂立抵押合同時,抵押權(quán)人和抵押人不可以在合同中約定在債務履行期屆滿抵押權(quán)人未受清償時,抵押物所有權(quán)轉(zhuǎn)為債權(quán)人所有。故選B。

72.B

解析:B【解析]2011年,我國監(jiān)管當局出臺r貸款風險分類的指導原則,把貸款分為正常、關注、次級、可疑和損失五類(后三類合稱為不良貸款)。不良貸款撥備覆蓋率=(一般準備+專項準備+特種準備)/(次級類貸款+可疑類貸款+損失類貸款)=(8+1+1)/(200—180)=50%。

73.A

解析:A【解析】操作風險評估的原則之一是由表及里,操作風險具體可劃分為非流程風險、流程環(huán)節(jié)風險和控制派生風險。非流程風險是由政策、管理模或等系統(tǒng)原因產(chǎn)生的;流程環(huán)節(jié)風險是流程環(huán)節(jié)所固有的操作風險因素; 控制派生風險是流程中控制環(huán)節(jié)所派生的操作風險因素

74.D

解析:D【解析】保持良好的流動性狀況能夠?qū)ι虡I(yè)銀行的安全、穩(wěn)健運營產(chǎn)生的積極作用:(1)增進市場信心,向外界表明銀行有能力償還借款,是值得信賴的;(2)確保銀行有能力履行貸款承諾,穩(wěn)固客戶關系;(3)避免銀行資產(chǎn)廉價出售,損害股東利益;(4)降低銀行借入資金時所需支付的風險溢價

75.B

解析:B【解析】監(jiān)管當局允許商業(yè)銀行在計算操作風險損失時使用內(nèi)部確定的相關系數(shù),但是商業(yè)銀行必須驗證相關性假設方面的假設條件,并能證明其系統(tǒng)能在估計各項操作風險損失之間的相關系數(shù)方面的精確性

76.C

解析:C【解析】分解分析方法是將復雜的因素分解成多個相對簡單的風險因素,從中識別可能造成嚴重損失的因素的風險識別方法。

77.C

解析:C【解析】制作風險清單是銀行識別風險最基本的方法;失誤樹分析用來識別和分析風險損失發(fā)生前存在的各種不當行為;資產(chǎn)財務狀況分析法是分析財務資料來識別風險;情景分析法是識別潛在風險。故選C。

78.D

解析:D【解析】外匯結(jié)構(gòu)性風險來源于銀行資產(chǎn)與負債以及資本之間幣種的不匹配

79.D

解析:D【解析】A中數(shù)值應為20%;B 中數(shù)值應為30%;C中數(shù)值應為30%

80.D

解析:D【解析】授信集中度限額可以按不同維度進行設定,其中行業(yè)等級、產(chǎn)品等級、風險等級和擔保是其最常用的組合限額設定維度

81.D

解析:D【解析】信用價差增加表明貸款信用狀況惡化,減少則表明貸款信用狀況提高。

82.D

解析:D【解析】集團法人客戶的風險識別和貸后監(jiān)管難度較大。

83.B

解析:B【解析】核心存款比例一核心存款÷總資產(chǎn),由此得200÷1000—0.2

84.B

解析:B【解析】操作風險評估過程一般從業(yè)務管理和風險管理兩個層面開展,其遵循的原則一般包括由表及里、自下而上和從已知到未知。故選B

85.B

解析:B【解析】撥備覆蓋率=(一般準備+專項準備+特種準備)÷(次級類貸款+可疑類貸款+損失類貸款)

86.C

解析:C【解析】商業(yè)銀行風險管理理論的管理模式包括資產(chǎn)風險管理模式、負債風險管理模式、資產(chǎn)負債風險管理模式和全面風險管理模式。因此,本題答案為C

87.C

解析:C【解析】信用風除也可以發(fā)生在實際違約之前。貸款是最大、最明顯的信用風險來源,不是唯一的。交易對手信用評級的下降也屬于信用風險,因為存在潛在的損失。故選C。

88.A

解析:A【解析】巴塞爾委員會認為最具流動性的資產(chǎn)是現(xiàn)金及.強中央銀行的市場操作中可用于抵押的政府債券,這類資產(chǎn)可用于從中央銀行獲得流動性支持,或者在市場上出售、回購或抵押融資

89.B

90.D

解析:D【解析】戰(zhàn)略風險管理綦本做法:(1)明確董事會和高級管理層的責任;(2)建立清晰的戰(zhàn)略風險管理流程;(3)采取恰當?shù)膽?zhàn)略風險管理辦法。A、B、C都是聲譽風險管理辦法

銀行從業(yè)萬題庫 | 微信搜索"萬題庫銀行從業(yè)考試"

相關推薦:

- 培訓課程

- 名師試聽

- 更多課程報名入口>>

| 美好明天 在線課程 |

主講老師 | 必會考點 精講班 必會考點精講班

課程時長:15h/科 學習目標:精講必考點,夯實基礎 ·根據(jù)最新教材,全面梳理知識體系,構(gòu)建知識框架; ·精講必考知識點,打牢基礎,細化得分要點。 |

專項 提升班 專項提升班

課程時長:3h/科 學習目標:專項歸納整合,集中突破 ·根據(jù)考試特點及高頻難點、失分點,進行專項訓練; ·對計算題、法律題等進行專項歸納整合,集中突破,高效提升。 |

考點 串聯(lián)班 考點串聯(lián)班

課程時長:3h/科 學習目標:高頻考點強化,考前串聯(lián)速提升 ·濃縮高頻考點進行二輪精講,考前點題,鞏固提升; ·考前圈書劃點,掌握必會、必考、必拿分點! |

內(nèi)部 資料班 內(nèi)部資料班

課程時長:6h/科 學習目標:感受考試氛圍,系統(tǒng)測試備考效果 ·大數(shù)據(jù)分析技術(shù)與名師經(jīng)驗相結(jié)合,編寫3套內(nèi)部模擬卷,系統(tǒng)測試備考效果; ·搭配全套卷名師精講解析視頻,高效查漏補缺! |

報名 |

|---|---|---|---|---|---|---|

下載 下載 |

下載 下載 |

下載 下載 |

下載 下載 |

|||

| 課時安排 | 15小時 | 3小時 | 3小時 | 6小時 | ||

| 法律法規(guī)與綜合能力 | 小糖 | 報名 | ||||

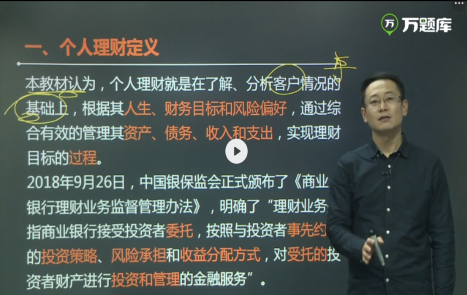

| 個人理財 | 趙明 | 報名 | ||||

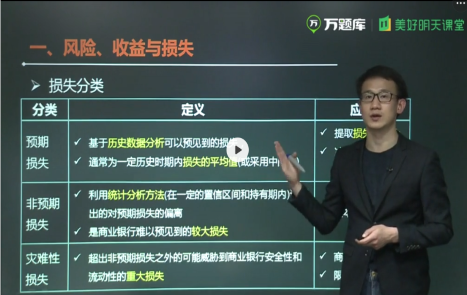

| 風險管理 | 晶鑫 | 報名 | ||||

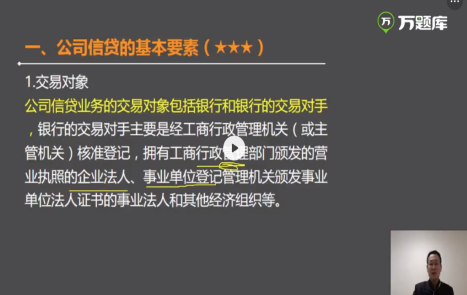

| 公司信貸 | 趙明 | 報名 | ||||

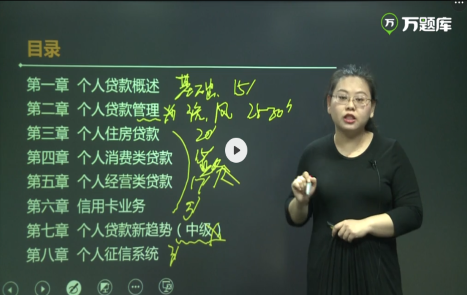

| 個人貸款 | 伊墨 | 報名 |

在線課程 |

2022年全程班 |

|

| 適合學員 | ①初次報考、零基礎或基礎薄弱的考生 ②需要全程學習,全面、系統(tǒng)梳理考點的考生 ③需要快速提升,高效備考爭取一次通過的考生 |

|

在線課程 |

2022年全程班 |

|||

| 適合學員 | ①初次報考、零基礎或基礎薄弱的考生 ②需要全程學習,全面、系統(tǒng)梳理考點的考生 ③需要快速提升,高效備考爭取一次通過的考生 |

|||

| 夯實基礎階段 | 必會考點精講班

必會考點精講班

課程時長:15h/科 學習目標:精講必考點,夯實基礎 ·根據(jù)最新教材,全面梳理知識體系,構(gòu)建知識框架; ·精講必考知識點,打牢基礎,細化得分要點。 |

|||

| 難點突破階段 | 專項提升班

專項提升班

課程時長:3h/科 學習目標:專項歸納整合,集中突破 ·根據(jù)考試特點及高頻難點、失分點,進行專項訓練; ·對計算題、法律題等進行專項歸納整合,集中突破,高效提升。 |

|||

| 終極搶分階段 | 考點串聯(lián)班

考點串聯(lián)班

課程時長:3h/科 學習目標:高頻考點強化,考前串聯(lián)速提升 ·濃縮高頻考點進行二輪精講,考前點題,鞏固提升; ·考前圈書劃點,掌握必會、必考、必拿分點! |

|||

內(nèi)部資料班

內(nèi)部資料班

課程時長:6h/科 學習目標:感受考試氛圍,系統(tǒng)測試備考效果 ·大數(shù)據(jù)分析技術(shù)與名師經(jīng)驗相結(jié)合,編寫3套內(nèi)部模擬卷,系統(tǒng)測試備考效果; ·搭配全套卷名師精講解析視頻,高效查漏補缺! |

||||

| VIP美題 智能刷題 |

✬✬✬ 三星題庫 |

每日一練 |

||

真題題庫

|

||||

模擬題庫

|

||||

| ✬✬✬✬ 四星題庫 |

教材同步

|

|||

真題視頻解析

|

||||

| ✬✬✬✬✬ 五星題庫 |

高頻常考

|

|||

大數(shù)據(jù)易錯

|

||||

| 做題輔助功能 | 練題工具 | |||

| VIP配套資料 | 電子資料 | 課程講義 | ||

| VIP旗艦服務 | 私人訂制服務 | 學籍檔案 | ||

| PMAR學習規(guī)劃 | ||||

| 大數(shù)據(jù)學習報告 | ||||

| 學習進度統(tǒng)計 | ||||

| 官網(wǎng)查分服務 | ||||

| VIP勛章 | ||||

| 節(jié)點嚴控 | 考試倒計時提醒 | |||

| VIP直播日歷 | ||||

| 上課提醒 | ||||

| 便捷系統(tǒng) | 課程視頻、音頻、講義下載 | |||

| 手機/平板/電腦 多平臺聽課 | ||||

| 無限次離線回放 | ||||

課程有效期 |

課程有效期12個月 | |||

| 增值服務 | 贈送2021年全部課程 | |||

| 套餐價格 | 全科:¥299 |

單科:¥298 | ||

·2020年銀行從業(yè)《法律法規(guī)》數(shù)字記憶考點(十) (2020-6-10 11:10:46)

·2020年銀行從業(yè)《法律法規(guī)》數(shù)字記憶考點(九) (2020-6-10 11:10:37)

·2020年銀行從業(yè)《法律法規(guī)》數(shù)字記憶考點(八) (2020-6-10 11:10:33)

·2020年銀行從業(yè)《法律法規(guī)》數(shù)字記憶考點(七) (2020-6-10 11:10:27)

·2020年銀行從業(yè)《法律法規(guī)》數(shù)字記憶考點(六) (2020-6-10 11:00:48)

·免費真題 ·模考試題

- 銀行專業(yè)考試欄目導航

- 考試培訓

實用文檔 | 入黨資料 | 入黨申請書 | 入黨志愿書 | 個人自傳 | 轉(zhuǎn)正申請書 | 思想?yún)R報 | 個人簡歷 | 簡歷模板 | 簡歷封面 | 工作計劃 | 工作總結(jié) | 自我評測

個性評測 | 社交評測 | 事業(yè)評測 | 運勢評測 | 報告 | 實習報告 | 工作總結(jié) | 社會實踐 | 心得體會 | 述職報告 | 調(diào)查報告 | 辭職報告

法律文書 | 合同范本 | 演講范文 | 更多>>

英語學習 | 聽力口語 | 閱讀寫作 | 翻譯文化 | 趣味英語 | 學習方法 | 英文經(jīng)典歌曲 | 每日課堂 | 空中英語 | 少兒英語 | 影視英語 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小學 | 初中 | 高中 | 話題作文 | 考研 | 四六級 趣味作文 | 體裁作文 | 記敘文 | 議論文 說明文 | 應用文 | 讀后感 | 作文素材 | 名言警句

優(yōu)美段落 | 哲理故事 | 詩詞賞析 | 成語知識 | 技巧 | 寫作指導 | 作文點評 | 佳文賞析 | 寫作基礎 | 話題演練 | 作文教學 | 更多>>