3.4 信用風險控制

信用風險的控制即包括對風險的一些處理措施,也包括經濟資本的配置。

3.4.1 限額管理

限額是對受信額度進行限制。當限額被超越時,必須采取各種措施來降低風險,如降低風險暴露水平或使用衍生品或證券化等金融工具。

1.單一客戶限額管理

MBC=EQ*LM;LM=f(CCR)

MBC(Maximum Borrowing Capacity)是指最高債務承受額;

EO(Equity)是指所有者權益;

LM(Lever Modulus)是指杠桿系數;

CCR(Customer Credit Rating)是指客戶資信等級;

f(CCR)是指客戶資信等級與杠桿系數對應的函數關系。

杠桿系數是指客戶在負債和權益之間的分配比例。

商業銀行在考慮對客戶授信時不能僅根據客戶的最高承受額提供授信,還必須將客戶在其他商業銀行的原有授信、在本行的原有授信和準備發放的新授信一并加以考慮。給予客戶的授信額度應當包括貸款、可交易資產、衍生工具及其他或有負債.

2.集團客戶限額管理

(1)確定對集團的總授信額度

(2)按照單一企業標準,測算各授信主體的最高授信額度

(3)確定集團內各個授信主體的使用額度

主辦銀行牽頭,協調信貸業務。一般由集團公司總部所在地的銀行機構或集團公司核心企業所在地的銀行機構作為牽頭行或主辦行,建立集團客戶小組,進行信貸工作的協調。

盡量少用保證,爭取多用抵押。

3.國家和區域限額管理

跨境轉移風險產生于一國的商業銀行分支機構對另外一國的交易對方進行的授信業務活動。

(1)國家風險限額:結售匯限制、投資利潤匯回限制。國家風險限額至少每年重新檢查一次。

(2)區域風險限額

4.組合限額管理(一般了解)

組合限額的分類

(1)授信集中度限額

授信集中度限額,行業、產品、風險等級和擔保是最常用的組合限額設定維度。

(2)總體組合限額

該限額是在分別計量貸款、投資、交易和表外風險等不同大類組合限額的基礎上計算得出的。

如果商業銀行資本不足,則應根據情況調整每個維度的限額,使經濟資本能夠彌補信用風險暴露可能引致的損失;

設定組合限額主要分為五個步驟。

第一個,“資本分配”中的資本是所預計的下一年度的銀行資本,是商業銀行用來承擔所有損失、防止破產的真實資本。

第二個,要通過計算一個總體的預期損失來計提損失準備金。損失準備金不是經濟資本,經濟資本是彌補非預期的損失。

3.4.2 信貸審批

1.貸款定價

(1)貸款定價的決定因素:貸款定價=資金成本+經營成本+風險成本+資本成本

資金成本包括債務成本和股權成本

經營成本是以部門成本包括在內的價格計算的,稅收成本也包括在經營成本中。

風險成本多采取了標準風險成本(SRCs)

SRCs顯示的是在過去的一定期限內信貸實際的平均損失額度,等于違約概率乘以凈風險暴露。

凈風險暴露是通過貸款的總余額減去已經回收的余額來確定的。

資本成本指用來覆蓋該筆貸款的信用風險所需要的經濟成本(RAROC)。RAROC=(貸款的一年收入-各項費用-預期損失)/監督或經濟成本

資本成本主要用來計量經濟資本。美國銀行家信托公司最先提出了經風險調整的資本收益率。

(2)貸款定價的影響因素

貸款定價不僅受單個借款者風險的影響,還受銀行當前資產組合結構的影響。一項貸款在放入資產組合后將會改變組合的整體風險,這種風險的變化可通過VaR分析來加以確定,也即所謂的邊際VaR。

圖3-6 貸款定價的決定要素

2.貸款發放

(1)授權管理,五個原則:

給予每一交易對手的信用須得到一定權力層次的標準;

集團內所有機構在進行信用決策時應遵循一致的標準;

項目審批后,任何重要調整,都要得到一定權力層次的批準;

交易對手風險限額的確定和單一信用暴露的管理應符合組合的統一指導及信用政策,每一決策應建立在風險—收益分析的基礎上;

審批人準入資格,并配套考核。

(2)授信審批

明確兩個概念:授信審批是在信用分析的基礎上,由獲得信用授權的審批人在規定的限額內,結合交易對手的信用評級,對其信用暴露進行詳細的評估之后做出信貸決策的過程;信用風險暴露是指由于交易對手不能履行合約或償還債務而可能出現損失的交易金額。

企業或機構的信用風險暴露是商業銀行最主要的信用風險暴露,在評估過程中即要考慮交易對方,即客戶的信用等級,又要考慮具體債項的風險,即違約損失率。

授信審批的原則:審貸分離、統一考慮、展期重審

審貸分離原則指信貸額度的審批和信貸的實際發放、實際營銷必須相互獨立和相互隔離。

統一考慮原則指要把所有借款人的所有風險暴露和債項做一個統一的考慮和計量。

展期是貸款到期之后,由于企業的相關要求需要對貸款進行延期,不管是什么理由的延期,每一次的展期都相當于一筆新的貸款的重新發放,必須要進行新的正常的審批程序。

3.4.3 貸后管理

1.貸款轉讓

(1)通常指貸款的有償轉讓,與貸款銷售的區別是,貸款轉讓僅用于已經發放的老貸款,而貸款銷售適用于新貸款的發放。

貸款的轉讓性是很差的,因為信貸市場一個非常重要的特點是信息的不對稱。

(2)貸款轉讓的類型

貸款筆數:單筆和組合

資金流向:一次性和回購

是否承擔風險:無追索權的轉讓和有追索權的轉讓

已轉讓貸款是否參與管理:代管式轉讓和非代管式轉讓

新債權人確定方式:定向轉讓與公開轉讓

大多數貸款轉讓屬于一次性、無追索、一組同質性的貸款在二級市場上公開打包出售。

(3)目的:分散風險,增加收益,實現資產多元化,提高經濟資本配置效率

(4)貸款轉讓六個步驟

挑選同質的單筆貸款,放在一個組合中→對組合進行評估→為投資者提供信息,以便投資者評估(名義價值的折現值至少要包括預期違約帶來的損失、可能存在的折扣、再融資成本、股權收益率)→確定價格→簽署協議→辦理轉讓手續

2.貸款重組

貸款重組主要是對貸款結構的重組,結構主要包括期限、利率、擔保、費用、金額等等,來進行重新的安排,調整,組織。

(1)貸款重組是當債務人不能按原有合同履行債務時,銀行為了降低客戶違約風險引致的損失,而對原有貸款結構進行調整、重新安排、重新組織的過程

(2)應該注意

是否可重組、為何重組、是否值得重組、重新評估擔保情況

(3)重組流程

成本收益分析、確定重組方案(重組計劃、時間約束、財務約束、各個階段的評估目標)、與客戶談判

(4)重組措施

調整信貸產品、調整信貸期限、調整貸款利率、減少貸款額度、增加控制措施,限制企業經營活動。

3.4.4 經濟資本計量與配置

經濟資本是指在一定期限內在一定的置信度下使損失不超過一定額度。包含兩大敏感性指標。一是置信度,置信度越高,經濟資本的覆蓋率就越好,其數額就越大。二是期限。另外還要考慮銀行風險的計量水平,體現為是單筆資產還是整個組合來計算。

新資本協議,它鼓勵銀行加強內部評級體系建設,以改進信用風險的管理手段。并且為實施內部評級法的銀行提供了計算非違約信用風險暴露和非預期損失資本要求的監管公式。

另一方面是資本經濟的配置,兩種方法:一是基于非預期損失占比來進行經濟資本配置。二是基于邊際非預期損失占比。

銀行對本行的各業務單位、各信用組合中可能包含的未預期損失所應當配置的經濟資本。

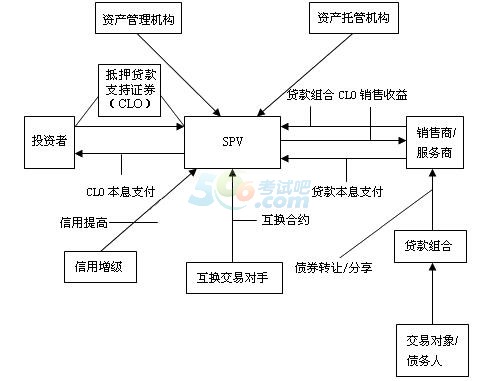

3.4.5 資產證券化與信用衍生產品(重點)

1.資產證券化

(1)證券化(securitization)是將已經存在的信貸資產集中起來并重新分割為證券,進而轉賣給市場上的投資者,從而使此項資產在原持有者的資產負債表上消失。

商業銀行進行放貸,對貸款進行有效的管理,但如果貸款期限比較長,銀行又面臨一定的流動性需求,這時可以把貸款在市場上出售,可以進行轉讓,但這種打包轉讓流動性還是比較差,交易對手方還是比較少,這時為了便于增加流動性,可以以貸款作為一個基礎,以每年的利息收入作為一個保證,來對貸款進行結構化的處理。

證券化的前提是要有一個穩定的收入來源。收入來源是現金流,必須是穩定的,而現金流是貸款的利息償付。有現金流就可以通過現金流和必要的折現率或貼現率來計算貸款或資產證券后的證券價格。

最早的證券化產品是美國的住房抵押貸款證券化。

資產證券化通過證券化后成了資產出售者,因為貸款是銀行的資產,而把資產除了轉讓外,還可在市場上進行出售,而出售的前提就是可接受性,即流動性。這種轉移一方面是資產的轉移,同時是收益的轉移,也是風險的轉移。

(2)特點:將缺乏流動性的貸款資產轉換成具有流動性的證券的特點

(3)分類:住房抵押貸款證券(MBS)和資產支持證券(ABS)

(4)程序

建立一個特別目的實體(SPV)來發行證券,SPV要與原始權益人實行“破產隔離”;

SPV購買資產組合;

請評級機構對資產組合進行評級;

采用各種方法為組合增級:內部增級(抵押)和外部增級(擔保);

將出售收益按合約規定轉入原債權人的賬戶;

SPV負責按期收現,并按約轉入投資者賬戶。

住房抵押貸款分為三種:正常的抵押貸款、次級的抵押貸款、中間抵押貸款

SPV在對它們進行重新的結構化處理時,要根據它們的信用等級來規定不同的價格。

SPV和商業銀行之間必須做到有效的破產隔離,也就是說即使商業銀行破產了這時也要由SPV來承擔相應的風險。當然商業銀行要提供額外擔保或流動性保障使這些證券能夠吸引投資者。

抵押貸款證券化產品構造的步驟:1.建立一個獨立的SPV;2.SPV購買抵押貸款的證券化的資產組合;3.評級機構為資產池的資產提供信用評級;4.采用各種信用增級方法提高發行證券的信用等級;5.SPV向投資者出售;6.SPV將出售抵押貸款證券的收益按合約劃入原債券人的賬戶;7.SPV負責向債務人收取每期現金,并將其轉入投資者的賬戶

2.信用衍生產品

信用衍生產品的違約保護功能對合約的買賣雙方是不同的,前者付出一定的權益金來獲得違約保護,后者以獲得一定的權益金為代價來承擔風險。

信用衍生產品的交割可以采取實物的方式或現金的方式

現金交割包括事先定義的資金額和差價

對于約定的資金額的信用衍生工具資金數額可以定義為信用事件發生前后資產價值的變化額或固定額,該金額與實際發生的價值損失無關。

(1)總收益互換——保證貸款的總收益

總收益互換的核心主要是復制信用資產的總收益,實際交易中總收益互換的交易雙方主要是商業銀行,銀行要支付標的資產的所有收益,而投資者反過來要支付相應的成本。

(2)信用違約互換——保證貸款違約后,對違約損失得到補償。

信用違約互換是基于借款人的違約,違約不一定意味著對所有貸款全部違約而是可能只代表延期支付。

違約包括全部違約和延期支付

只有在生效日期信用保護才有效,而在生效日期之前發生的信用違約是不被覆蓋的。

信用違約的保護支付是違約保護的買方需要支付一定的費用,這個費用通常是每季度或每半年支付一次。

(3)信用價差衍生產品——銀行與交易對手簽訂的以信用價差為基礎資產的信用遠期和約

信用價差=證券或貸款的收益-對應的無風險證券的收益

信用價差增加表明貸款信用狀況的惡化,而價差的減少表明貸款信用狀況的提高。

信用價差包括絕對差額和相對差額。

絕對差額就是做差,就是用債券或貸款的收益率來減掉對應的無風險債券的收益率,是相對于無風險債券收益率而言的風險溢價,也叫絕對差額。

相對差額是兩種對信用敏感的資產之間的信用價差。

信用價差衍生產品參考基準通常是在交易所上市的公司債券或指數。

形式為以無風險利率為基準的信用價差(絕對差額)和兩種對信用敏感的資產之間的信用價差(相對差額)

圖3-8 抵押貸款證券化結構融資產品

商業銀行與交易對方簽訂的信用遠期合約的價差為G1,使權到期時的價差為G2,如果G1 >G2,則商業銀行向交易對方支付兩者的差額部分;如果G1

投資方式包括遠期合約方式(線性)和選擇權方式(非線性)

選擇權方式包括信用價差買入權、信用價差賣出權、信用聯動票據

信用價差買入權——買方有權購買這份差額并從減少的差額中獲得收益

信用價差賣出權——買方有權賣出這份差額并從增加的差額中獲得收益

(4)信用聯動票據

信用聯動票據又稱為信用關聯票據,包括兩種類型:1.固定收益證券以及相關產品的組合;2.以銀行的貸款資產為基礎資產的信用衍生產品。

發行信用聯動票據的商業銀行,發行的票據就要投資者來購買,要向投資者支付一定的利息,利息是從原貸款中所收獲的利息的一部分,同時承諾:1.如果到期基礎資產的信用狀況發生了惡化,票據購買者只能夠得到基礎資產的參與價值,這樣商業銀行就將信用風險轉移到投資者。2.如果信用狀況沒有發生惡化,這時商業銀行就要按票面面值歸還本金。

信用聯動票據主要特點:增加了信用中介,而這個中介就是可以通過SPV來安排。

SPV一方面要通過向投資者發行沒有信用等級的貸款資產來組成的票據,另外也要承擔這些資產的信用風險

相關推薦:

- 培訓課程

- 名師試聽

- 更多課程報名入口>>

| 美好明天 在線課程 |

主講老師 | 必會考點 精講班 必會考點精講班

課程時長:15h/科 學習目標:精講必考點,夯實基礎 ·根據最新教材,全面梳理知識體系,構建知識框架; ·精講必考知識點,打牢基礎,細化得分要點。 |

專項 提升班 專項提升班

課程時長:3h/科 學習目標:專項歸納整合,集中突破 ·根據考試特點及高頻難點、失分點,進行專項訓練; ·對計算題、法律題等進行專項歸納整合,集中突破,高效提升。 |

考點 串聯班 考點串聯班

課程時長:3h/科 學習目標:高頻考點強化,考前串聯速提升 ·濃縮高頻考點進行二輪精講,考前點題,鞏固提升; ·考前圈書劃點,掌握必會、必考、必拿分點! |

內部 資料班 內部資料班

課程時長:6h/科 學習目標:感受考試氛圍,系統測試備考效果 ·大數據分析技術與名師經驗相結合,編寫3套內部模擬卷,系統測試備考效果; ·搭配全套卷名師精講解析視頻,高效查漏補缺! |

報名 |

|---|---|---|---|---|---|---|

下載 下載 |

下載 下載 |

下載 下載 |

下載 下載 |

|||

| 課時安排 | 15小時 | 3小時 | 3小時 | 6小時 | ||

| 法律法規與綜合能力 | 小糖 | 報名 | ||||

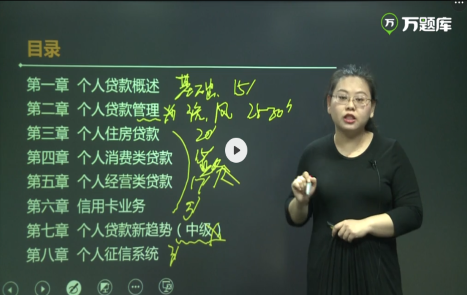

| 個人理財 | 趙明 | 報名 | ||||

| 風險管理 | 晶鑫 | 報名 | ||||

| 公司信貸 | 趙明 | 報名 | ||||

| 個人貸款 | 伊墨 | 報名 |

在線課程 |

2022年全程班 |

|

| 適合學員 | ①初次報考、零基礎或基礎薄弱的考生 ②需要全程學習,全面、系統梳理考點的考生 ③需要快速提升,高效備考爭取一次通過的考生 |

|

在線課程 |

2022年全程班 |

|||

| 適合學員 | ①初次報考、零基礎或基礎薄弱的考生 ②需要全程學習,全面、系統梳理考點的考生 ③需要快速提升,高效備考爭取一次通過的考生 |

|||

| 夯實基礎階段 | 必會考點精講班

必會考點精講班

課程時長:15h/科 學習目標:精講必考點,夯實基礎 ·根據最新教材,全面梳理知識體系,構建知識框架; ·精講必考知識點,打牢基礎,細化得分要點。 |

|||

| 難點突破階段 | 專項提升班

專項提升班

課程時長:3h/科 學習目標:專項歸納整合,集中突破 ·根據考試特點及高頻難點、失分點,進行專項訓練; ·對計算題、法律題等進行專項歸納整合,集中突破,高效提升。 |

|||

| 終極搶分階段 | 考點串聯班

考點串聯班

課程時長:3h/科 學習目標:高頻考點強化,考前串聯速提升 ·濃縮高頻考點進行二輪精講,考前點題,鞏固提升; ·考前圈書劃點,掌握必會、必考、必拿分點! |

|||

內部資料班

內部資料班

課程時長:6h/科 學習目標:感受考試氛圍,系統測試備考效果 ·大數據分析技術與名師經驗相結合,編寫3套內部模擬卷,系統測試備考效果; ·搭配全套卷名師精講解析視頻,高效查漏補缺! |

||||

| VIP美題 智能刷題 |

✬✬✬ 三星題庫 |

每日一練 |

||

真題題庫

|

||||

模擬題庫

|

||||

| ✬✬✬✬ 四星題庫 |

教材同步

|

|||

真題視頻解析

|

||||

| ✬✬✬✬✬ 五星題庫 |

高頻常考

|

|||

大數據易錯

|

||||

| 做題輔助功能 | 練題工具 | |||

| VIP配套資料 | 電子資料 | 課程講義 | ||

| VIP旗艦服務 | 私人訂制服務 | 學籍檔案 | ||

| PMAR學習規劃 | ||||

| 大數據學習報告 | ||||

| 學習進度統計 | ||||

| 官網查分服務 | ||||

| VIP勛章 | ||||

| 節點嚴控 | 考試倒計時提醒 | |||

| VIP直播日歷 | ||||

| 上課提醒 | ||||

| 便捷系統 | 課程視頻、音頻、講義下載 | |||

| 手機/平板/電腦 多平臺聽課 | ||||

| 無限次離線回放 | ||||

課程有效期 |

課程有效期12個月 | |||

| 增值服務 | 贈送2021年全部課程 | |||

| 套餐價格 | 全科:¥299 |

單科:¥298 | ||

·2019年初級銀行《法律法規》第十九章考點(4) (2019-7-30 14:54:08)

·2019年初級銀行《法律法規》第十九章考點(3) (2019-7-30 14:50:27)

·2019年初級銀行《法律法規》第十九章考點(2) (2019-7-30 14:48:45)

·2019年初級銀行《法律法規》第十九章考點匯總 (2019-7-30 14:58:32)

·2019年初級銀行《法律法規》第十九章考點(1) (2019-7-30 14:35:40)

·免費真題 ·模考試題

實用文檔 | 入黨資料 | 入黨申請書 | 入黨志愿書 | 個人自傳 | 轉正申請書 | 思想匯報 | 個人簡歷 | 簡歷模板 | 簡歷封面 | 工作計劃 | 工作總結 | 自我評測

個性評測 | 社交評測 | 事業評測 | 運勢評測 | 報告 | 實習報告 | 工作總結 | 社會實踐 | 心得體會 | 述職報告 | 調查報告 | 辭職報告

法律文書 | 合同范本 | 演講范文 | 更多>>

英語學習 | 聽力口語 | 閱讀寫作 | 翻譯文化 | 趣味英語 | 學習方法 | 英文經典歌曲 | 每日課堂 | 空中英語 | 少兒英語 | 影視英語 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小學 | 初中 | 高中 | 話題作文 | 考研 | 四六級 趣味作文 | 體裁作文 | 記敘文 | 議論文 說明文 | 應用文 | 讀后感 | 作文素材 | 名言警句

優美段落 | 哲理故事 | 詩詞賞析 | 成語知識 | 技巧 | 寫作指導 | 作文點評 | 佳文賞析 | 寫作基礎 | 話題演練 | 作文教學 | 更多>>